Každá generácia má svoje špecifiká v správaní a rozhodovaní, v hodnotách, ale aj v spôsobe myslenia či v potrebách. Rovnako je to aj so spôsobom spravovania svojich osobných financií a práve na tento aspekt sme sa pozreli bližšie. V nasledujúcich riadkoch sa venujeme vekovej kategórii 45+, čiže generácii X.

V článku sa dozviete:

- Čo robiť s aktívami vo forme vlastníctva nehnuteľnosti.

- Ako sa pripraviť na riziká, ktoré môžete viac či menej očakávať.

- Prečo sa nespoliehať na štát.

- A aký má zmysel aktívne sa zaujímať o svoje financie a využívať na to moderné technológie.

Píše Dušan Michalko, 47 ročný otec dvoch detí a spoluzakladateľ Moneyhoon.

Nasledujúce roky preletia rýchlo

Nachádzate sa na vrchole svojich síl, väčšinou žijete vo vlastnom dome/byte, vaše deti sú už dospelé, disponujete relevantným životopisom a sieťou kontaktov. Žijete aktívnym životom, venujete sa športu, a premýšľate o ďalšom rozvoji alebo o nových projektoch, nielen pracovných, ale aj osobných. Samozrejme, niektorí nemajú deti a ich kariéra nie je jedinou prioritou a oveľa viac ako Liga majstrov/Let’s dance ich zaujíma aké bude cez víkend počasie aby si mohli vyjsť na pekný kopec. Každý z nás má svoje preferencie, záujmy i hodnoty.

Bez ohľadu na subjektívne pocity úspechov či neúspechov sme si v tomto životnom období uvedomili, že nič netrvá večne, a nasledujúcich 15 rokov preletí rýchlo.

Množstvo dostupných informácií môže vyvolávať zmätok

Na internete nájdete mnoho odporúčaní ohľadom stavu vašich financií, majetku a jeho správy, keď už pre nič iné, tak hlavne preto, aby sa vám na dôchodku zbytočne neznížila životná úroveň. Možno vás už niekto oslovil s ponukou finančnej analýzy, no skôr ste tomu nevenovali pozornosť. Youtube, televízna reklama, investiční poradcovia na LinkedIn, Slováci predsa tak málo investujú, kto sa v tom má vyznať – všetko to môže spôsobiť zmätok.

Čo teda je správne, koľko a kde by sme mali mať? Čo ešte stíhame dosiahnuť? Skúsme sa teda pozrieť do hlavy (a účtu) bežného husákovho dieťaťa alebo aj generácie X, ak chcete.

Bývať spokojne

Zrejme máte aktíva vo forme vlastníctva nehnuteľnosti, hoci ešte i nezaplatenej (áno, byt kúpený s hypotékou nie je ešte tak úplne váš). Niektorí takto “vlastnia” i viacero nehnuteľností. Nemusíte ich však mať tri, stačí aj jedna, dôležitejšia je jej bonita, a tiež schopnosť aj v neskoršom veku zvážiť možnosť sťahovania do “menšieho”.

Treba si byť dobre vedomý, že je výhodné po každom období fixácie úrokov prehodnotiť možnosti na bankovom trhu a že najdôležitejšie je sa na prípadné refinancovanie pripraviť včas. Dnes už existujú profesionálne porovnávače šetriace veľa času, a aktuálne ponuky bánk je možné zistiť veľmi rýchlo.

Pripraviť sa na riziká

Eliminujem riziká – som poistený. Mám krytý majetok aj zdravie, pretože už dlhšiu dobu neverím len na náhodu. Uvedomujem si, že investícia 25 eur do poistenia pri lyžovaní má svoj zmysel. Tiež rozumiem tomu, že životné poistenie je dôležité, minimálne ak som medzičasom mimoriadne nezbohatol (samozrejme, reč je o neinvestičnom poistení, na investovanie preferujem iné produkty). O to viac, ak som na voľnej nohe (SZČO a spol.) a moje odvody a poistenia rekordy práve netrhajú.

Viem aj, že samostatné špecializované poistenie je síce drahšie, ale najmä lepšie než kombinované produkty bánk a poisťovní. Som si vedomý, že ak som sedem rokov neaktualizoval poistenie, tak už má ďaleko od optima, ale aj toho, že nesplnenie poistných podmienok môže komplikovať nárok na poistenie. Kedy napríklad ste naposledy menili hadicu k plynovému sporáku? 🙂 Poistenia si preto pravidelne aktualizujem a dbám na plnenie poistných podmienok.

Nespoliehať sa na štát

Investujem. Uvedomujem si, že štát sa nepostará dostatočne, nie sme v Nórsku. Celý život sme volili istoty. Preto som sa rozhodol investovať sám. Uvedomujem si, že mám ešte stále dostatočný investičný horizont. Viem do čoho, ako a s kým a preto už nejaký čas vlastním ETF akciové portfólio u nízko nákladového brokera (t.j. bez vstupných poplatkov a s ročným management fee a maximálne na úrovni 1% vrátane DPH), kde tzv. pasívne investujem a nesnažím sa, čo do výšky výnosov, porážať trh.

Ak stále mám podielové fondy, kde som na začiatku zaplatil za vstup 3 % z cieľovej sumy a každý rok im platím ešte ďalšie 2.5 % ako správcovský poplatok, okamžite ich ruším. Mám prehľad ako je na tom moj druhý pilier (2. p.), prípadne aj tretí (ak mi doň niekto prispieva, inak ho nepreferujem). Rovnako viem, že politikom, nota bene slovenským, sa neoplatí príliš dôverovať. S dobrovoľnými príspevkami do 2. p. to nepreháňam, nemám ho totiž pod kontrolou. A keď už som v tom 2. p. dbám nato, aby som bol v tom správnom, teda indexovom fonde. Aj keď mám už svoj vek, 10-15 rokov je stále dostatočný investičný horizont. Ak v takom nie som, kontaktujem svoju DDS a zmením si to.

Neinvestujem. Čo teraz? Mám skoro päťdesiat. To ešte nie je dôvod na to, aby som sa vzdal. Dôchodok nie je koniec, a to ani života, ani možnosti generovať príjem, obzvlášť ak sa vopred dobre pripravím. Dnes existuje niekoľko zmysluplných príležitostí na investovanie. Viem aj, že už nemám veľký priestor na chyby vo forme nevhodných investičných rozhodnutí. Počul som už viackrát o tzv. ETF fondoch, ktoré sú daňovo výhodné, a po pár hodinách na internete viem získať slušný prehľad o možnostiach do čoho, kde a s kým môžem takto investovať. Pre viac informácií a užitočné rady na túto tému odporúčam navštíviť Linkedin profil Michala Nalevanka.

Ak “neverím” akciám, rád si svoj majetok takpovediac ohmatám a zvládnem prevádzkovať ďalší byt/apartmán, tak premýšľam nad nehnuteľnosťou. Predtým si však odpoviem, či som pripravený dlhodobo sa starať o nájomníkov a pravidelne cestovať na to isté miesto. Ak nie, hľadám alternatívne spôsoby investovania, ktoré sú prevádzkovo zvládnuteľné, poplatkovo optimálne, likvidné a daňovo optimálne. V prípade dostatku odvahy a finančných prostriedkov, uvažujem aj nad rizikovejšími a volatilnejšími investíciami.

Aktívne sa zaujímať

Premýšľam a konám. Viem, že za služby spojené s bankovými účtami nemusím dať každých 10 rokov tisíc eur, a preto mám účty v bankách zadarmo. Kreditnú kartu síce mám, ale využívam ju len počas bezúročného obdobia. Tiež viem, že v prípade ak si beriem úver, mi táto zhoršuje bonitu (ostatne, ako akýkoľvek iný typ úveru). Viem, že rezervné peniaze roky ležiace na bežnom účte sú čistá strata a preto hľadám možnosti aktuálnych termínovaných vkladov. Spotrebné úvery a paletu splátkových financovaní doslova na čokoľvek nevyužívam a to nielen na vianoce, proste vôbec.

Rovnako chápem, že auto nie je investíciou a stráca hodnotu, aj keď len tak stojí, a preto nepotrebujem nové každé 4 roky.

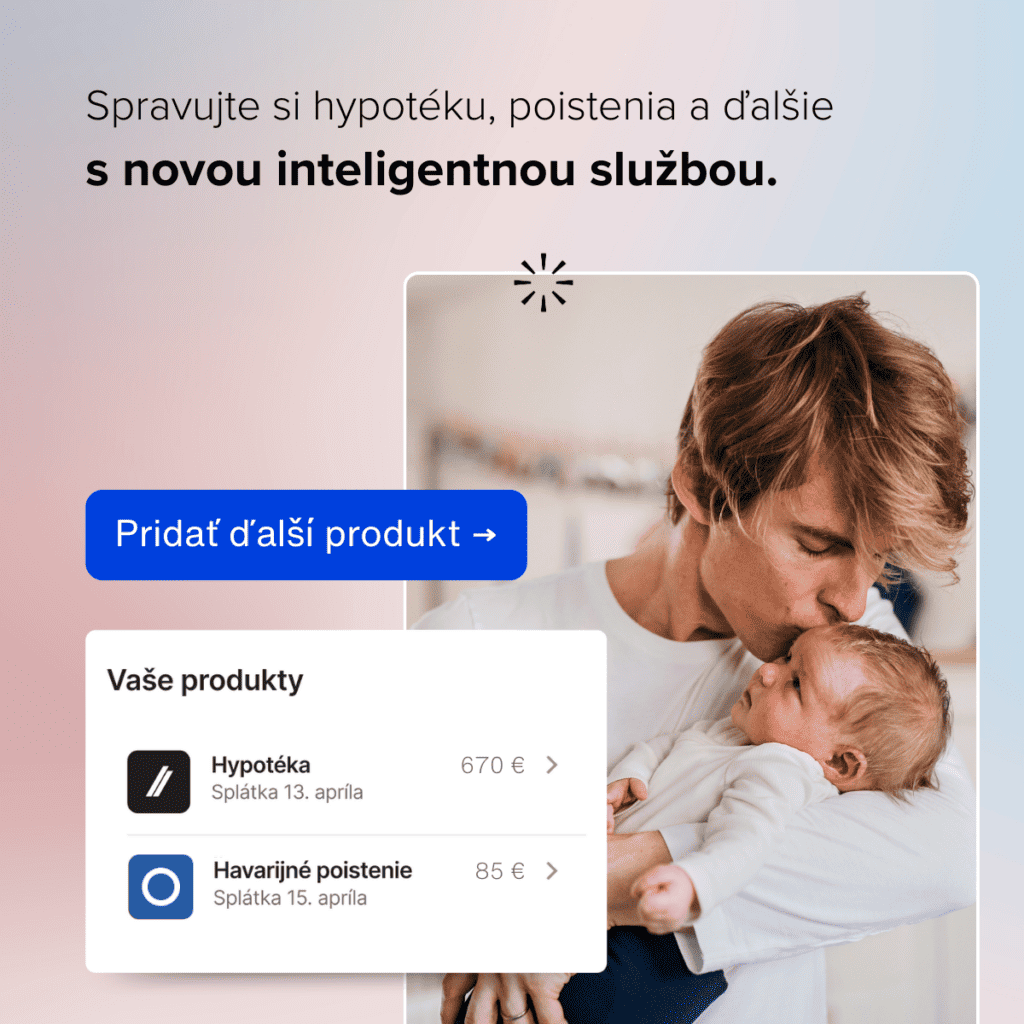

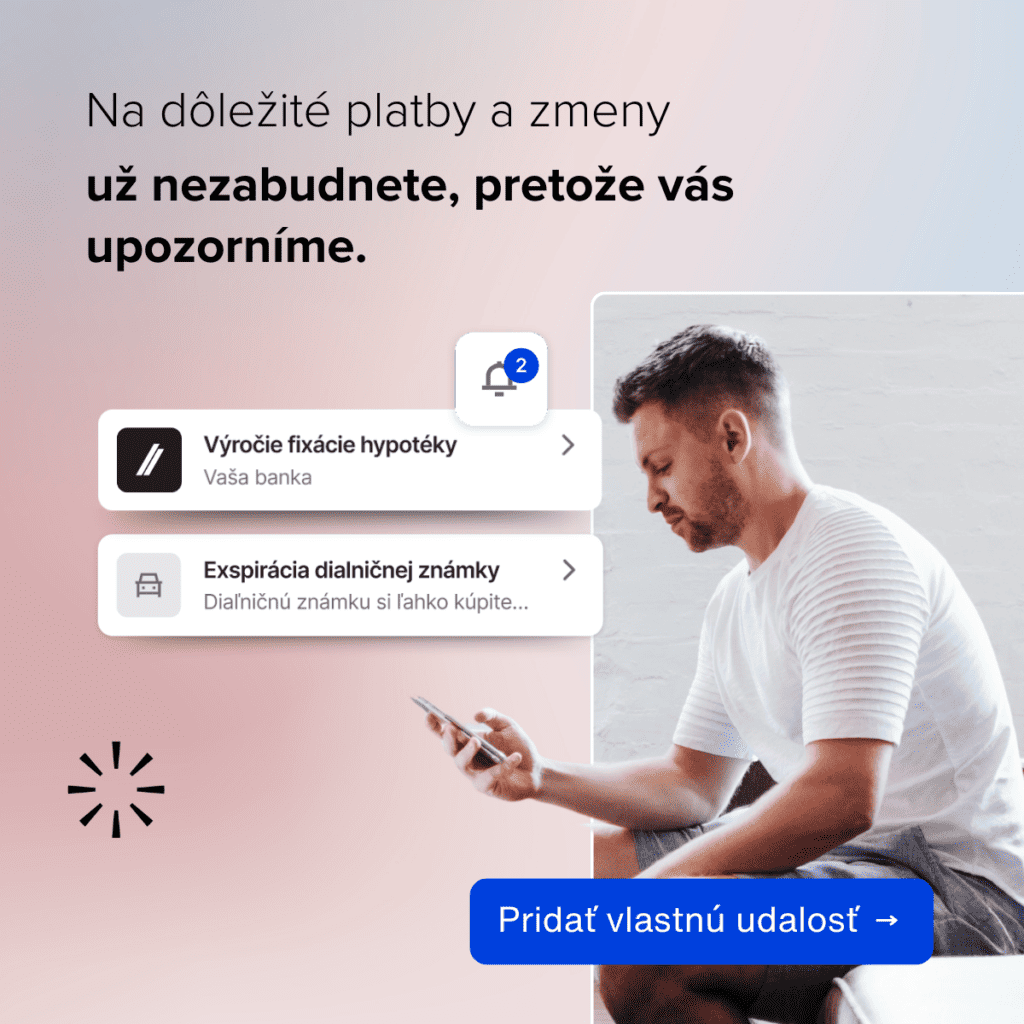

Tiež dbám na diverzifikáciu svojho portfólia a nedržím všetko len v nehnuteľnostiach alebo v hotovosti. Áno, je toho veľa na čo treba myslieť a o čo sa starať – poistenia, termíny, zmluvy, výnosy, poplatky, ale zároveň už aj viem, že nemusím behať osobne po bankách a poisťovniach a preto využívam moderné technologické riešenia napr. Správa financií od Moneyhoon. V tomto veku sa už tiež nespolieham len na jeden zdroj informácií a som veľmi obozretný, keď mi niekto hovorí “ver mi”, ale zároveň svoje tvrdenia nepodporuje prepočtami. Chcem, a verím skôr faktom.

Na záver ešte dve pozitívne veci

- Nie, nie je vašou svätou povinnosťou odkázať deťom auto, byt ani 100 tis. € v banke. Skôr je dôležité vychovať z nich pozitívnych a samostatných ľudí schopných rozoznať, čo ich v živote urobí skutočne šťastnými. Zvyšok už zvládnu sami, rovnako ako ste to zvládli aj vy.

- Bohatstvo nie je len o peniazoch! Zdravie, pozitívny prístup, radosť zo života a flexibilita vám aj po dosiahnutí dôchodku môžu priniesť dostatok kvalitných rokov a dokonca, i keď obmedzenú, predsa len stále schopnosť generovať príjem. Dôchodok nie je koncom, skôr naopak, môže označovať začiatok ďalšej krásnejšej etapy vášho života.

Držíme vám palce! A ak by ste mali akékoľvek otázky, neváhajte nám kedykoľvek napísať a spýtať sa.

Čo robí Moneyhoon?

Sami vieme, že mnohokrát nemáme na riešenie financií ani čas ani chuť. Preto sme hľadali a napokon vyvíjame riešenie, ktoré umožňuje spravovať peniaze jednoduchšie a efektívnejšie ako s klasickým internet bankingom. Cieľom Moneyhoon je pomôcť nám všetkým práve teraz – v bezprecedentnej finančnej neistote, ktorá si vyžaduje viac pozornosti ako kedykoľvek predtým.

Prinášame transparentné a nezávislé riešenie pre správu osobných financií, ktoré sami využívame. Sme nezávislí od záujmov finančných inštitúcií a naše odporúčania sú založené na objektívnych dátach a algoritmoch.